华尔街见闻

今夜美联储加息25个基点已成市场共识,但7月后,美联储将怎么走,市场亟待鲍威尔的提示。

7月是否会成为美联储本轮加息周期的终点?市场正在屏息等待美联储释放出的任何政策信号。

美东时间7月26日周三下午14:00(北京时间7月27日周四凌晨02:00),美联储将公布利率决议,随后美联储主席鲍威尔将召开货币政策新闻发布会。

美联储将在7月FOMC会议加息25个基点基本 “板上钉钉” ,市场也已充分定价,届时基准利率将升至5.25%-5.5%,达到22年来的最高水平。

与此同时,美国通胀超预期放缓,而经济和就业数据依旧强劲,美国在未来12个月出现衰退的可能性大幅下降。因此市场对于此次FOMC会议的关注焦点在于:此次加息后,美联储的后续加息路径如何演绎,已长达16个月的加息路会在7月落下帷幕吗?

被视为“美联储喉舌”的记者Nick Timiraos“会前放风”称,美联储7月料将加息25个基点。7月会议真正的争论核心在于:什么样的情况下美联储需要在9月或秋季再次加息。而放缓的通胀数据进一步强化了7月份为美联储最后一次加息的可能性。

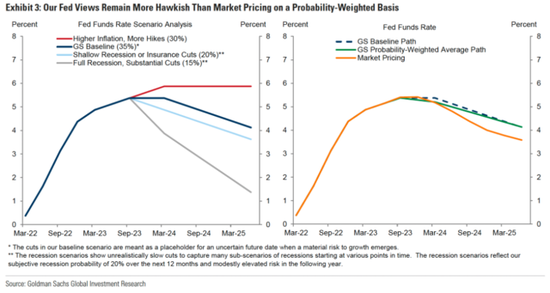

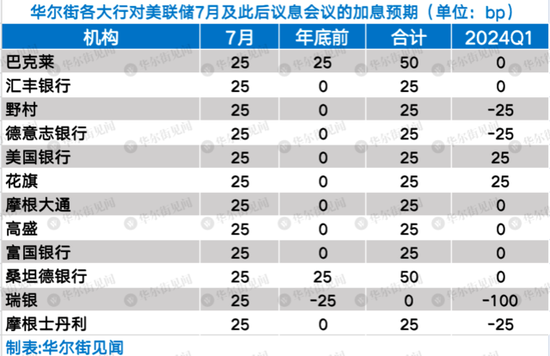

目前,华尔街各大行对美联储在7月加息25个基点没有分歧,但对于此后的加息路径,仅巴克莱、桑坦德认为今年年底前还将加息一次,而野村、高盛、摩根士丹利等机构预计7月将是美联储今年的最后一次加息,摩根士丹利、野村和德银认为明年一季度美联储将开始降息,高盛则认为降息将从二季度开始。

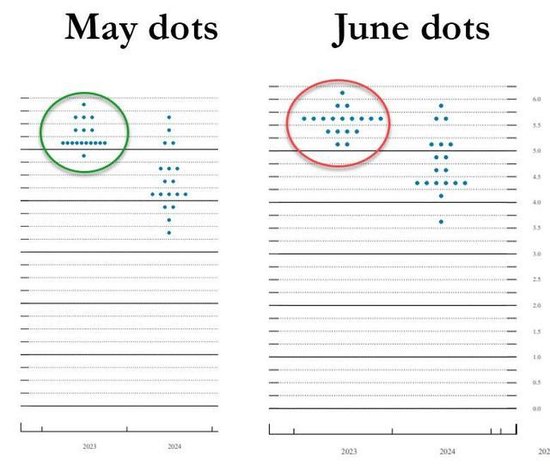

因为本次FOMC会议不会更新最新一季的经济预测摘要报告(SEP)及利率点阵图,因此注意力将集中在鲍威尔在发布会中是否暗示美联储即将转向,以及对美国当前通胀数据的看法。此次会议中,鲍威尔对6月点阵图的评价也至关重要。

因为本次FOMC会议不会更新最新一季的经济预测摘要报告(SEP)及利率点阵图,因此注意力将集中在鲍威尔在发布会中是否暗示美联储即将转向,以及对美国当前通胀数据的看法。此次会议中,鲍威尔对6月点阵图的评价也至关重要。

摩根士丹利在报告中指出,他们期待此次新闻发布会中,鲍威尔可以更明确地描述,美联储将重点关注哪些指标,才能对通胀的走势放心。

7月加息25个基点已成定局

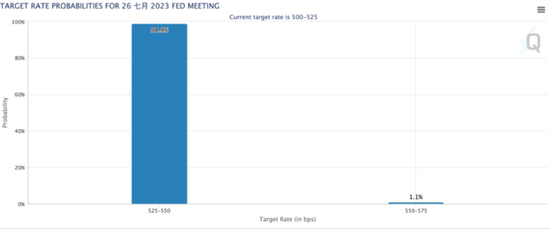

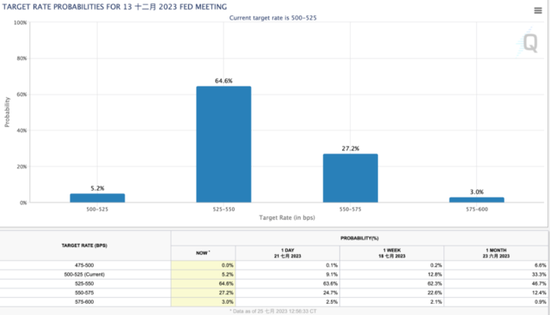

目前机构和投资者已经为美联储在本周的议息会议上加息25个基点充分定价。当前CME利率预期隐含7月加息概率接近100%,对应美债利率3.8%,市场基本没有任何分歧。

芝商所的美联储观察工具“FedWatch Tool”显示,7月加息25个基点的概率已达到了98.9%。

野村证券在分析中指出,7月美联储将如市场所料加息25个基点,且在会议中鲍威尔会再次重申7月之后还将加息一次的观点。

野村证券在分析中指出,7月美联储将如市场所料加息25个基点,且在会议中鲍威尔会再次重申7月之后还将加息一次的观点。

野村在报告中称,鲍威尔还将强调“加息还没结束”,这是他16个月以来的习惯,随着2023年下半年通胀的持续放缓,7月将成为美联储的最后一次加息。

高盛首席经济学家Jan Hatzius也认为,美联储在7月将加息25个基点这点毫无疑问,而此次行动很可能是本轮加息周期中的最后一次行动。

摩根士丹利分析师Michael Feroli认为美联储不会对“进一步加息是合理的”这一前瞻性指引做出任何改变,Feroli将在新闻发布会上寻找“鲍威尔表示6月点阵图仍然具有参考价值,但美联储尚未就未来做出任何决定,政策依据数据而定”的表态。

Feroli强调,鲍威尔对点阵图的评论至关重要,点阵图显示今年还将再次加息两次(包括7月),但鲍威尔可能会重申未来任何决定都将取决于数据,且不太可能就未来利率决定做出强有力的承诺。

值得注意的是,正在路透社的调查中,只有19/106 的经济学家认为美国的终端利率将达到点阵图水平。

7月后的美联储该何去何从?

7月后的美联储该何去何从?

7月之后的加息路径或成为此次FOMC会议的争论焦点,也是市场关注的重点。通胀的快速回落使得经济学家们押注美联储在9月后不会重启加息。

美国6月CPI和PPI数据均显示通胀明显降温:

美国6月CPI同比涨3%低于预期,创2021年3月来最低,核心CPI同比涨4.8%低于预期,创2021年10月来最低。

美国6月PPI也超预期降温至0.1%,创2020年8月来新低,核心PPI同比涨2.4%,低于预期,创2021年2月来最低。

野村在报告中指出,越来越多的证据表明通胀正超预期放缓,通胀趋势指标(如消费物价指数中位数或缩减均值)的持续改善表明通胀压力有所缓解。非消费物价指数通胀数据,如生产者价格指数和商业调查,都表明通胀会继续放缓。

前美联储主席伯南克认为,随着租金涨势的消退和汽车价格的下跌,未来六个月通胀可以更持久地下跌至3%-3.5%的水平。到明年初,美国通胀有望降到3%、3%略多的水平。再之后,他预计美联储会慢慢来、试图让通胀降至2%的目标。

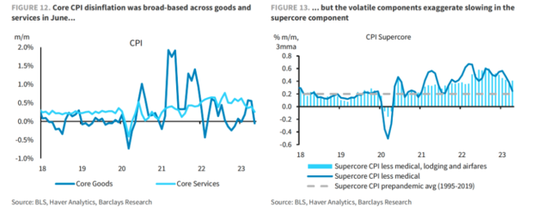

巴克莱在报告中强调,6月通胀数据的意外下行,使得美联储在9月后再重启加息的必要性下降,但随着经济活动的恢复和劳动力市场的持续火热,美联储的通胀目标仍然需要时间来验证:

我们预计FOMC仍会怀疑通胀是否会继续下行,在不再次加息的情况下美联储是否可以实现2%的目标。

对于7月后美联储将停止加息这一观点,巴克莱认为并非如此。

巴克莱预计为了达到通胀目标,FOMC将在9月或11月再次加息25个基点。与9月相比,11月份加息的可能性更大,6月的通胀数据让FOMC有更多时间来评估其过去加息的效果:

虽然近期通胀持续放缓,这可能会导致FOMC降低对未来CPI的预测,但不稳定因素夸大了核心CPI的放缓:

CPI下降主要是受原油价格的基数因素影响,其他品类的价格上涨仍在继续,在原油基数因素消失之后,甚至有可能让CP1反弹。

而核心CPI放缓也是受到医疗费、住宿费和机票等不稳定因素的影响,核心通胀的放缓被夸大了。

我们预计7月的通胀率将较6月有所回升,核心CPI环比增速为0.23%(同比上涨4.7%)。

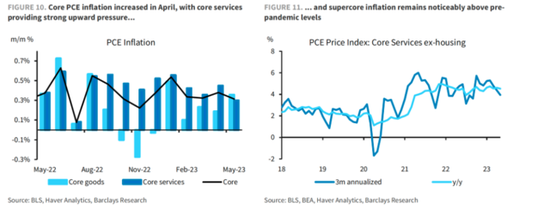

巴克莱强调,美联储此次的议息会议并不会掌握其最青睐的数据——6月核心PCE物价指数,预计6月PCE通胀也将放缓,但幅度较小,而经济活动更具弹性,劳动力市场趋紧,未来PCE增速也很难放缓:

我们预计6月整体PCE环比增长0.16%(同比 3.0%),核心PCE环比上涨0.16%(同比4.1%)。

根据最新的CPI和PPI的预期,我们认为美国工人可支配收入环比增速较上月有所加速。这个薪资增速对于判断未来PCE增速很重要:薪资增速是推动PCE增速的潜在动力,薪资增速高,未来PCE增速就很难下来。

如果看环比PCE增速,不管是PCE和核心PCE环比增速,在5月份都赶不上可支配收入增速。

任内永久拥有美联储货币政策会议FOMC投票权的联储理事理事沃勒(Christopher Waller)则表示,支持今年再加息两次,以便通胀回到目标水平,但Waller也承认,如果接下来两个月的CPI报告均显示出美联储的紧缩已取得进展,那“表明可能会停止加息”。

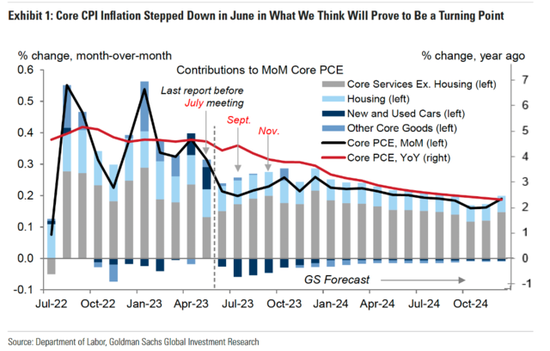

而高盛对美联储7月后的加息路径的看法与巴克莱的观点几乎完全相反,6月份核心CPI的大幅放缓,成为了美联储通胀故事的转折点。高盛强调,核心通胀居高不下,成为大多数市场预期FOMC将至少再加息两次的关键原因。

但到11月美联储会议前,高盛预计核心通胀将继续呈现下行趋势,这将使FOMC逐步相信已没有必要进行第二次加息。

高盛同时给出了降息时间表,预计首次降息将在2024年第二季度,每季度将降息25个基点:

长期以来,我们一直认为美联储的降息门槛相当高,FOMC要等到经济增长出现一定风险,或通胀的持续下降让他们相信这一趋势。根据我们的预测,当核 PCE 的同比降幅低于3%,环比降幅低于2.5%时,FOMC才会首次降息。而即使到了那个时候,FOMC也有可能不会降息。

如果经济增长高于潜在增长率,失业率达到半个世纪以来的新低,金融条件进一步放宽,那么放宽货币政策可能风险不会太高。最终使美联储的政策利率将维持在3%-3.25%,高于FOMC2.5%的长期目标。

但直至7月25日,市场普遍认为,今年内再加息两次的概率很低。

“软着陆”的可能性前所未有?

“软着陆”的可能性前所未有?

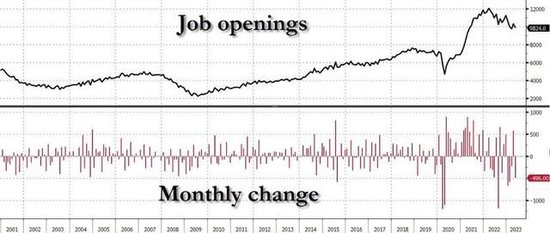

在宣布对抗通胀胜利之前,美联储希望看到劳动力市场的供需之间取得更好的平衡。伯南克指出,当前的劳动力市场仍然火热,虽然JOLTS职位空缺的数量有所下降,但每个失业人员仍对应着大约1.6个空缺职位。

华尔街见闻此前文章提及,职位空缺与失业人数的比例在去年3月时一度创下超过2的纪录水平,该比例在新冠疫情前为1.2,现在仍明显高于这一长期趋势水平。

伯南克预计,美国经济可能会遭遇放缓,这是抗击通胀的代价。不过他强调即使出现任何衰退,都可能是温和的,也即失业率非常温和的上升和经济放缓。如果明年美国经济出现严重衰退,他会感到非常吃惊。

伯南克预计,美国经济可能会遭遇放缓,这是抗击通胀的代价。不过他强调即使出现任何衰退,都可能是温和的,也即失业率非常温和的上升和经济放缓。如果明年美国经济出现严重衰退,他会感到非常吃惊。

也有分析认为,美联储的激进加息下看起来并使就业明显减少,但是“代价”一般具有时滞性。

迄今为止,美国劳动力市场通过减少职位空缺而非工作岗位,实现了劳动力市场再平衡:招聘依然强劲,裁员也很少见。由于职位空缺的减少,工资增长有所下降。

然而,没有人知道就业市场还能在这种理想状态中维持多久:有证据表明,由于对劳动力短缺记忆犹新,企业一直在国积现在实际上并不需要的工人;一旦企业认为留住未来可能需要,也可能不需要的工人代价太高,那么裁员人数可能会在短时问内骡然增加。这就是鲍威尔所担忧的政策效果滞后性的具体表现之一。

后续资产走势如何?

巴克莱在分析中指出,除了加息路径之外,美联储缩表计划(QT)的持续推进对金融体系整体流动性的影响也同样值得关注,可能会对资产走势带来影响。

金融流动性指标(美联储资产负债表-TGA账户-逆回购ONRRP规模)从去年开始一直影响着美股和美元的走势:

二季度,市场之所以能有较强表现,其中一个原因就是因为银行危机后,美联储通过短期贷款形式投放了大量流动性部分转化为银行准备金,同时通胀还在回落。

三季度,预计美联储借款逐步到期、继续缩表,以及新发国债都会使得金融流动性重新收缩,因此三季度美股面临的流动性支撑会弱于二季度,流动性的收缩对于美元也会有一定支撑。

美债:短期中枢仍维持在3.8%附近,四季度或有更快的下行空间。

分析师指出,7月再加息对应的10年美债利率合理水平即为3.8%附近,而再度加息概率下降会约束利率上行空间(如果冲高会提供更好的介入机会),但在美联储缩表之际,美国政府的赤字飙升,进一步加大了债市的供应压力。这将令10年期美债收益率长期保持在3.5%以上。

正如“老债王比尔·格罗斯(Bill Gross)所说,虽然美债收益率今年可能已经见顶,但债券牛市不太可能到来。

美股:三季度介于二季度的“强”和去年的“弱”之间,四季度或有阶段压力,宽松预期兑现后再反弹。

金融流动性支撑减少将使得美股的表现强度弱于二季度,但跌幅多少要看市场是否会找个借口(如盈利等)而回调,大体呈现震荡格局,如果大幅回调则提供再介入机会。四季度增长压力升温和通胀小幅翘尾可能会带来一定调整压力,直到倒逼成为宽松预期推动美债利率下行,来实现对金融流动性量上收紧的对冲。

黄金:更多涨幅或在四季度,幅度上已有所透支。

有机构分析指出,按照1%左右实际利率和美元100~105区间判断,黄金中枢价格可能在 1900 美元/盎司左右,下一波涨幅主要等待衰退和降息预期催化,这一时点可能在四季度。此外,从幅度上,黄金与实际利率年初以来差距进一步扩大,可能已经提前透支了部分未来回落的预期。

文章来源:新浪财经

未经允许不得转载:财富在线 » 全市场聚焦!美联储今夜将进行本轮最后一次加息?