核心观点:

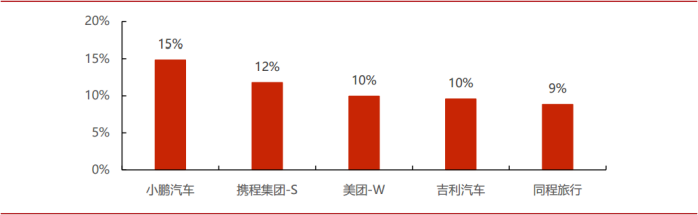

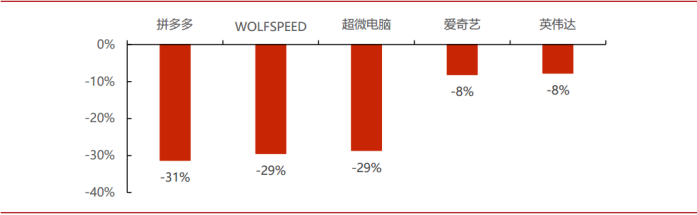

板块行情回顾:上周(2024/8/26至2024/8/30)美股科技股震荡运行。上周恒生科技收于3560.6,指数上涨2.6%,跑赢恒生指数0.5pct;费城半导体指数收于5158.8,指数下跌1.3%,跑输纳斯达克100、标普500指数。英伟达发布二季度业绩,业绩增速放缓。个股方面,上周相关标的涨幅TOP5的公司分别为小鹏汽车(+15%)、携程集团-S(+12%)、美团-W(+10%)、吉利汽车(+10%)、同程旅行(+9%);跌幅TOP5的公司分别为拼多多(-31%)、WOLFSPEED(-29%)、超微电脑(-29%)、爱奇艺(-8%)、英伟达(-8%)。

海外AI:英伟达FY2Q25收入利润再创新高,均超过公司此前业绩指引,但是毛利率开始下滑,收入与利润同环比增速较上一季度明显下滑。FY25Q2公司实现300.4亿美元营收(yoy+122%,qoq+15%),GAAP净利润166.0亿美元(yoy+168%,qoq+12%),毛利率为75.1%,环比下降3.3pct。

根据公司3Q25业绩指引,公司营收指引为325亿美元(1±2%),GAAP口径下毛利率为74.4%(±50个基点),全年毛利率预计在75%左右,这意味着下半年毛利率可能会逐季度下滑,我们认为原因在于其H200以及Blackwell系列产品的迭代,毛利率较H100可能会有所下降。其中数据中心业务依旧高速增长,但是增速较上一季度显著放缓。H200出货量下半年开始增加,Blackwell四季度开始量产,预计供不应求将持续至明年,网络业务恢复增长,以太网产品获市场认可。

Web3与加密市场:

1、上周加密核心资产现货ETF连续四天净流出,IBIT上周四净流出。根据Farside数据,上周加密核心资产现货ETF仅周一录得净流入2.03亿美元,周二至周五各日均录得净流出。上周加密核心资产现货ETF合计净流出达2.77亿美元。

2、上周加密核心资产价格压力较大,下跌趋势明显。上周加密核心资产价格走弱,上周一加密核心资产最高价格仍达6.4万美元以上,但周一开始加密核心资产价格一路下挫,并于周日在5.8万美元附近震荡。

3、日本最大的加密货币主题活动WebX大会于上周三开幕。8月28日,日本最大的加密货币主题活动WebX大会于日本东京开幕,日本首相岸田文雄通过视频形式于会上致辞。岸田文雄表示:Web3和区块链技术是解决社会问题的基础。岸田文雄提到政府为了帮助Web3初创企业更顺畅的募集资金,已着手推进了包括税制改革和法律修正在内的具体措施。

板块行情回顾:

1、上周全球加密货币总市值下降,加密市场情绪当前处在中性区间。根据CoinMarketCap数据,截至2024年8月31日,全球加密货币现货市场总市值达2.08万亿美元,上周六市值较上周六的2.25万亿美元有所下降。交易层面,根据CoinMarketCap数据,2024年8月31日,全球加密货币总交易额为628亿美元,占总市值比重为3.02%。

2、上周加密市场相关标的整体下跌。个股方面,上周仅BitFuFu与博雅互动上涨,其余标的均下跌;上周相关标的跌幅TOP5的公司分别是MawsonInfrastructureGroup、Hut8Mining、BitDigital、CleanSpark、HIVEBlockchainTechnologies。

机会观点:

海外AI:大模型快速迭代,实用性大幅提升,AIPC新品近期陆续推出,推动AI端侧落地提速,首推比亚迪电子,建议关注核心品种苹果、微软、高通,以及OEM、WOA等板块。

Web3:加密核心资产合规化进展加速,未来价格预计仍然受联储利率、现货ETF净流入、大选等核心驱动因素影响,建议关注交易所、屯币、挖矿等环节,同时建议重视AI+Web3业务协同带来的估值共振。

AI最重要中报落地可谓中规中矩,预计9月进入降息首月,市场对经济韧性心存怀疑,对大选结果没有方向,对降息幅度及节奏仍有分歧,短期投资难度大幅增加,建议注意各因素带来的流动性扰动,做好应对。

资料来源:东方财富Choice华源终端、天风证券《海外科技周报:AI中报中规中矩,市场预计进入降息首月提防短期波动》2024/09/03,德讯证顾整理时间:2024/09/06。)

风险提示:大模型技术发展不及预期、PC/手机等终端需求复苏不及预期、美国联邦基金利率剧烈波动。

一、海外AI市场行情回顾

上周(2024/8/26至2024/8/30)美股科技股震荡运行。上周恒生科技收于3560.6,指数上涨2.6%,跑赢恒生指数0.5pct;费城半导体指数收于5158.8,指数下跌1.3%,跑输纳斯达克100、标普500指数。

港美股重要科技指数涨跌幅(截止2024/8/30)

资料来源:wind、华源证券研究

英伟达发布二季度业绩,业绩增速放缓。个股方面,上周相关标的涨幅TOP5的公司分别为小鹏汽车(+15%)、携程集团-S(+12%)、美团-W(+10%)、吉利汽车(+10%)、同程旅行(+9%);跌幅TOP5的公司分别为拼多多(-31%)、WOLFSPEED(-29%)、超微电脑(-29%)、爱奇艺(-8%)、英伟达(-8%)。

上周板块涨幅前五公司

资料来源:wind、华源证券研究

上周板块跌幅前五公司

资料来源:wind、华源证券研究

二、海外AI重要事件回顾

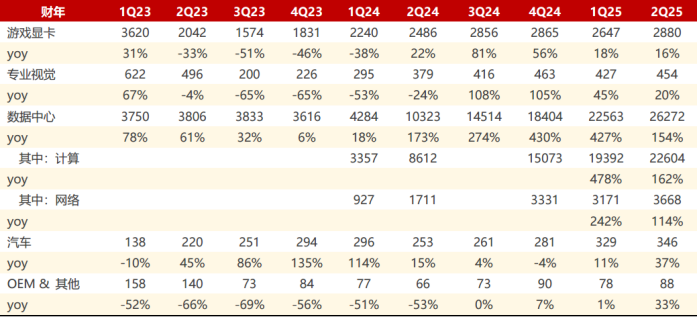

英伟达FY2Q25收入利润再创新高,均超过公司此前业绩指引,但是毛利率开始下滑,收入与利润同环比增速较上一季度明显下滑。FY25Q2公司实现300.4亿美元营收(yoy+122%,qoq+15%),GAAP净利润166.0亿美元(yoy+168%,qoq+12%),毛利率为75.1%,环比下降3.3pct。根据公司3Q25业绩指引,公司营收指引为325亿美元(1±2%),GAAP口径下毛利率为74.4%(±50个基点),全年毛利率预计在75%左右,这意味着下半年毛利率可能会逐季度下滑,原因在于其H200以及Blackwell系列产品的迭代,毛利率较H100可能会有所下降。

英伟达主要财务数据(单位:百万美元)

资料来源:wind、华源证券研究注:GAAP口径下

数据中心业务依旧高速增长,但是增速较上一季度显著放缓。FY25Q2公司数据中心业务实现营收262.7亿美元(YoY+154%,QoQ+16%),其中计算板块实现226亿美元营收,网络板块实现36.7亿美元。数据中心业务的强劲增长主要受NVIDIAHopperGPU计算平台持续强劲需求的推动,大型云提供商继续推动强劲增长,云服务提供商约占公司数据中心收入的45%,超过50%来自消费者、互联网和企业公司。公司预计下一代模型将需要10到20倍的计算能力来训练更多数据。在过去四个季度中,推理占据了公司数据中心收入的40%以上。

H200出货量下半年开始增加,Blackwell四季度开始量产,预计供不应求将持续至明年,网络业务恢复增长,以太网产品获市场认可。细分来看,GPU中Hopper需求强劲,Blackwell正在广泛提供样品。Blackwell计划于第四季度开始量产,并持续到26财年。公司预计FY4Q25Blackwell的收入将达到数十亿美元。Blackwell平台的需求远高于供应,公司预计这种情况将持续到明年。Hopper的出货量预计将在下半年增加,Hopper的供应和可用性有所改善。网络收入环比增长16%,其中AI以太网收入环比翻了一番,数百家客户采用其以太网产品。Spectrum-X获得了OEM和ODM合作伙伴的广泛市场支持,并被CSP、GPU云提供商和企业(包括X-AI)采用,以连接世界上最大的GPU计算集群。Spectrum-X有望在一年内开始推出价值数十亿美元的产品线。

公司游戏业务实现营收28.8亿美元(YoY+16%,QoQ+9%),推出了一套名为NVIDIAACE的生成性人工智能技术,用于赋予数字人物生命。该套件现在包括Nemotron-44B,这是一个小型语言模型,用于设备上的推理,并已在RTXAIPC上提供早期访问。推出了包括《印第安纳·琼斯与大圈》、《沙丘:觉醒》和《龙腾世纪:守卫者》在内的新的NVIDIAGeForceRTX和DLSS游戏,使得RTX游戏和应用的总数超过了600个。

公司专业可视化业务实现营收4.54亿美元(YoY+20%,QoQ+6.3%)。推出了用于OpenUSD的生成性AI模型和NIM微服务,这些工具旨在加速工作流程,以及工业数字孪生和机器人技术的开发。

公司汽车业务实现营收3.46亿美元(YoY+37%,QoQ+5.2%)。同比增长的推动力是自动驾驶平台新客户的增加以及对AI驾驶舱解决方案的需求增加。

英伟达分部业绩情况(单位:百万美元)

资料来源:wind、华源证券研究

三、加密货币市场行情回顾

上周全球加密货币总市值下降。根据CoinMarketCap数据,截至2024年8月31日,全球加密货币现货市场总市值达2.08万亿美元,上周六市值较上周六的2.25万亿美元有所下降。交易层面,根据CoinMarketCap数据,2024年8月31日,全球加密货币总交易额为628亿美元,占总市值比重为3.02%。2024年年初至今,全球加密货币总交易额累计为19.87万亿美元,同比增长195.64%。

加密货币总市值(万亿美元)加密货币交易额(千亿美元)

资料来源:CoinMarketCap,华源证券研究资料来源:CoinMarketCap,华源证券研究

加密市场情绪当前处于中性区间。根据CoinMarketCap,8月31日,CMC加密货币恐惧贪婪指数为46.28,处于“Neutral”区间,市场当前处于中性的情绪。

CMC加密货币恐惧贪婪指数

资料来源:CoinMarketCap,华源证券研究

上周加密市场相关标的整体下跌。个股方面,上周仅BitFuFu与博雅互动上涨,其余标的均下跌;上周相关标的跌幅TOP5的公司分别是MawsonInfrastructure、Hut8Mining、BitDigital、CleanSpark、HIVEBlockchainTechnologies。

四、加密货币重要事件回顾

(一)上周加密核心资产现货ETF连续四天净流出,IBIT上周四净流出

根据Farside数据,上周加密核心资产现货ETF仅周一录得净流入2.03亿美元,周二至周五各日均录得净流出。上周加密核心资产现货ETF合计净流出达2.77亿美元。上周IBIT获净流入2.11亿美元,GBTC录得净流出1.19亿美元。

现货ETF流入情况(单位:百万美元)

资料来源:Farside,华源证券研究

现货ETF每日净流入情况(单位:百万美元)现货ETF累计净流入情况(单位:十亿美元)

资料来源:SoSoValue,华源证券研究资料来源:SoSoValue,华源证券研究

(二)上周加密核心资产价格压力较大,下跌趋势明显

上周加密核心资产价格走弱,上周一加密核心资产最高价格仍达6.4万美元以上,但周一开始加密核心资产价格一路下挫,并于周日在5.8万美元附近震荡。

加密核心资产价格情况(单位:美元)

资料来源:Coinmarketcap,华源证券研究

五、机会观点

海外AI:大模型快速迭代,实用性大幅提升,AIPC新品近期陆续推出,推动AI端侧落地提速,首推比亚迪电子,建议关注核心品种苹果、微软、高通,以及OEM、WOA等板块。

Web3:加密核心资产合规化进展加速,未来价格预计仍然受联储利率、现货ETF净流入、大选等核心驱动因素影响,建议关注交易所、屯币、挖矿等环节,同时建议重视AI+Web3业务协同带来的估值共振。

AI最重要中报落地可谓中规中矩,预计9月进入降息首月,市场对经济韧性心存怀疑,对大选结果没有方向,对降息幅度及节奏仍有分歧,短期投资难度大幅增加,建议注意各因素带来的流动性扰动,做好应对。

研究承诺

本报告所采用的数据均来自合法合规渠道,通过合理判断得出结论,独立、客观地出具本报告。承诺遵守国家法律、法规及证券监管机构、行业自律组织的各项规章制度,恪守独立诚信、谨慎客观、勤勉尽职、公正公平的原则,为投资者提供专业服务。

投资评级说明

评级标准

概念标的:相对强于市场基准指数收益率5%~15%之间;

中性:相对于市场基准指数收益率介于-5%~+5%之间;

回避:相对弱于市场基准指数收益率5%以上。

文章内容仅供参考,不构成投资建议!(23)

未经允许不得转载:财富在线 » 【行业跟踪】AI中报中规中矩,市场预计进入降息首月提防短期波动