核心观点:

未来各地推进装机规划的过程中,风电装机有望继续增长。中期来看,内蒙古、新疆等30个省市已发布其“十四五”期间风光发电装机规划目标,共计约874GW。根据最新数据,2021年至2024年9月期间我国新增风光发电装机之和为719GW,2024年10月至2025年底期间风光发电装机仍有155GW的增长空间。未来各地推进装机规划的过程中,风电装机有望继续增长。

我国推进新型电力系统建设,将通过一系列举措提升消纳能力。今年我国发布《加快构建新型电力系统行动方案(2024-2027年)》,提出聚焦近期新型电力系统建设亟待突破的关键领域,选取典型性、代表性的方向开展探索,以“小切口”解决“大问题”,提升电网对清洁能源的接纳、配置、调控能力。针对新能源消纳压力,将通过建设一批智能微电网项目、共享储能电站、虚拟电厂等一系列举措,提升新能源消纳能力。

设备端积极创新研发,有助于运营端降本。随着风电设备行业积极推进创新研发,风电设备技术持续进步,风电叶片长度纪录不断被刷新,单机容量快速提升,呈现风机大型化发展趋势。风机大型化发展将导致同等装机规模所需要的风电机组台数下降,进一步导致塔架、基础、线路等的投资下降,从而带动项目总投资下降。

资料来源:东莞证券,平安证券,德讯证顾研究中心整理。

风险提示:终端需求不及预期、市场竞争加剧、上游原材料价格波动

1.我国风电运营行业有序发展

1.1、我国风电运营行业发展历程

伴随着定价机制的改革,我国风电运营行业发展经历了六个阶段。2019 年至今,陆上风电和海上风电项目的国补陆续退坡,目前行业处于竞争电价与平价上网的阶段。

中国风电运营行业发展历程

资料来源:东莞证券

近年来我国出台实施新能源支持政策,推动能源结构向绿色、低碳的方向转型。《2024年能源工作指导意见》提到,巩固扩大风电光伏良好发展态势。稳步推进大型风电光伏基地建设,有序推动项目建成投产。

海上风电持续受到政策呵护。广东、山东、浙江、上海等地推出财政补贴政策,对区域内符合规定的海风项目给予补贴,这有助于提升风电运营企业投资建设海风项目的积极性,促进海上风电发展。另外,今年中共中央、国务院发布《关于加快经济社会发展全面绿色转型的意见》,提到加快西北风电光伏、西南水电、海上风电、沿海核电等清洁能源基地建设。海上风电持续受到政策呵护。

海上风电省级补贴政策

资料来源:东莞证券

未来各地推进装机规划的过程中,风电装机有望继续增长。根据中电联数据,我国风电装机容量从2018年底的184GW增长至2023年底的441GW,年均复合增速达19%,风电装机实现快速增长。中期来看,内蒙古、新疆等30个省市已发布其“十四五”期间风光发电装机规划目标,共计约874GW。根据最新数据,2021年至2024年9月期间我国新增风光发电装机之和为719GW,2024年10月至2025年底期间风光发电装机仍有155GW的增长空间。未来各地推进装机规划的过程中,风电装机有望继续增长。

中国风电装机容量及同比增速

资料来源:东莞证券

1.2、招标及中标情况

陆上风机方面:10月 24日,国家能源集团2024年第三批3840.95MW风力发电机组集团级集中采购项目标包二、三、四、五中标候选人公示,规模合计 2040.95MW。根据公示,标段二第一中标候选人为运达股份,投标报价为 7.0272 亿元,折合单价为 1405 元/kW。标段三第一中标候选人为联合动力,投标报价为 7.786 亿元,折合单价为 1557 元/kW。标段四第一中标候选人为明阳智能,投标报价为 6.5466 亿元,折合单价为 1259 元/kW。标段五第一中标候选人为中车株洲所,投标报价为 7.1839 亿元,折合单价为 1379 元/kW。

海上风电方面:近日,瑞安 1 号海上风电项目风力发电机组(含塔筒、五年整机维护)中标候选人公示。根据公示,第一中标候选人为金风科技,投标报价为 5.3089 亿元,折合单价为 3635.9 元/k。

国内历年风机招标规模

资料来源:平安证券

Hellenic Cables 获海上风电合同。近日,Hellenic Cables 与美国公司 Leading Light Wind 签署了一项合作协议,为美国Leading Light 海上风电项目提供部分阵列间电缆。根据协议,Hellenic Cables 将负责供应 65公里长的 132 kV 阵列间电缆,并计划于 2030 年交付。该公司将在希腊科林斯(Corinth)工厂生产这些电缆组件。

韩国产业部正式公布 1.8GW 风电 20 年 PPA 招标规则。10 月 25 日(本周五),韩国产业通商资源部(MOTIE)在韩国能源厅新再生能源中心正式公布了“2024 年风能&光伏发电项目固定电价合同竞争性招标”的相关规则。风电将进行 1800MW左右的竞争性招标,其中,陆地 300 兆瓦、海上 1500 兆瓦。与去年每 1 ㎿ h 约合人民币 860.70 元的价格相比,陆上风电价格降低至约合人民币 847.18 元,海上风电价格提高至约合人民币 905.77 元。

张传卫与马斯达尔 CEO 阿尔·拉马希会谈。10 月 21 日,明阳集团创始人、董事长张传卫与马斯达尔首席执行官穆罕默德·贾米尔·阿尔·拉马希会谈,双方就进一步深化全球战略发展、海上风电和漂浮式创新、重点市场及项目合作深入交流。

内蒙古发布 5.24GW 市场化消纳新能源项目清单,含 4.18GW 风电项目。10 月 23 日,内蒙古自治区能源局发布《关于实施中节能风力发电股份有限公司察右前旗(兴和县)50 万千瓦工业园区绿色供电项目等 10 个市场化新能源项目的通知》,配建新能源总规模 523.5 万千瓦。其中,风电项目 418 万千瓦、光伏项目 105.52 万千瓦。同时配置 15%~20%*4 小时的电化学储能,配置储能总规模为 73.6 万千瓦*4 小时。

福建漳州:推进海上风电连片开发,力争开工建设 2GW 近岸项目。日前,漳州市人民政府正式印发《漳州市推进海洋经济高质量发展三年行动方案(2024—2026 年)》。行动方案提出,要积极向上争取海上风电竞争配置权,推进闽南海上风电基地规模化集中连片海上风电开发,稳妥推进漳浦六鳌海上风电 I 期等近岸海上风电项目开发,力争开工建设 200万千瓦,并实现部分并网发电。

湖南印发 2024 年重点推进风电项目清单。10 月 21 日,湖南省发改委发布《关于加快推进 2024 年重点建设风电、集中式光伏发电项目的通知》显示,湖南省 2024 年重点建设风电、集中式光伏发电项目 113 个、装机规模 869.8 万千瓦。其中风电项目 81 个、569.3 万千瓦,集中式光伏发电项目 32 个 300.5 万千瓦。

汽车巨头哈克雷斯签约内蒙古通辽 10GW 风电项目。10 月 23 日,内蒙古通辽市人民政府与哈克雷斯新能源《“车-路-能-云”一体化项目》签约仪式举行。哈克雷斯将在通辽范围内投资建设 10 个 GW 风力发电,打造源网荷储、制氢加氢一体化低成本运营模式。

中广核广东江门 3 个以大代小风电项目公示。10 月 24 日,江门市发改局发布中广核台山端芬风电场、中广核台山广海风电场等 3 个风电场改造项目核准前公示。根据公示,中广核台山端芬风电场改造后项目总装机容量 167.5MW,通过拆除56台 0.85MW 机组,新建 25 台 6.7MW 机组,总投资约 6.3194 亿元。中广核台山广海风电场改造后项目总装机容量 87.1MW,通过拆除 47 台 0.85MW 机组,新建 13 台 6.7MW 机组,总投资约 3.2861 亿元。中广核台山汶村风电场改造后项目总装机容量 46.9MW,通过拆除 42 台 0.85MW 机组,新建 7 台 6.7MW 机组,总投资约 1.7694 亿元。

中国能建广东院拟中标海上风电项目。10 月 25 日,中广核电子商务平台发布《中广核阳江帆石二海上风电场 EPC 总承包项目中标候选人公示》的公告,第一中标候选人为中国能建集团广东省电力设计研究院有限公司,投标报价 94.37 亿元。该工程计划 2024 年 11 月 30 日开工,2025 年 12 月 30 日前完成全部并网发电。

海南 1200MW 海上风电项目完成国内最大吸力桶导管架基础沉贯。近日,大唐儋州 120 万千瓦海上风电项目圆满完成施工中最大且最重的吸力桶导管架基础沉贯。大唐儋州 120 万千瓦海上风电项目共设计吸力桶导管架基础 25 个,由桁架式导管架结构和四个吸力桶组成。此次施工的吸力桶导管架基础桩桶径为 17 米,总重达 2226 吨,是目前国内海上风电单体最大的桁架式吸力桶导管架基础。

1.3、我国推进新型电力系统建设,提升消纳能力

我国推进新型电力系统建设。新型电力系统是以承载实现碳达峰碳中和,贯彻新发展理念、构建新发展格局、推动高质量发展的内在要求为前提,确保能源电力安全为基本前提,以满足经济社会发展电力需求为首要目标,以最大化消纳新能源为主要任务,以坚强智能电网为枢纽平台,以源网荷储互动与多能互补为支撑,具有清洁低碳、安全可控、灵活高效、智能友好、开放互动基本特征的电力系统。2021年我国发布《2030年前碳达峰行动方案》,其中提到,构建新能源占比逐渐提高的新型电力系统,推动清洁电力资源大范围优化配置。

新型电力系统有关会议或文件

资料来源:东莞证券

通过一系列举措提升新能源消纳能力。今年我国发布《加快构建新型电力系统行动方案(2024-2027年)》,提出聚焦近期新型电力系统建设亟待突破的关键领域,选取典型性、代表性的方向开展探索,以“小切口”解决“大问题”,提升电网对清洁能源的接纳、配置、调控能力。针对新能源消纳压力,将通过建设一批智能微电网项目、共享储能电站、虚拟电厂等一系列举措,提升新能源消纳能力。

新能源消纳相关举措

资料来源:东莞证券

大基地陆续建成投产可能进一步提升西部地区的发电量以及外送需求。我国西部地区能源资源富集、发电量较多,同时用电量较低,导致当地生产的部分电力需要通过电网向外输送。并且,西部地区拥有广阔的土地和丰富的太阳能、风能等新能源资源,当前我国稳步推进的大型风电光伏基地多处于西部地区,大基地陆续建成投产可能进一步提升西部地区的发电量以及外送需求。

2023年各地区用电量及规模以上工业发电量情况

资料来源:东莞证券

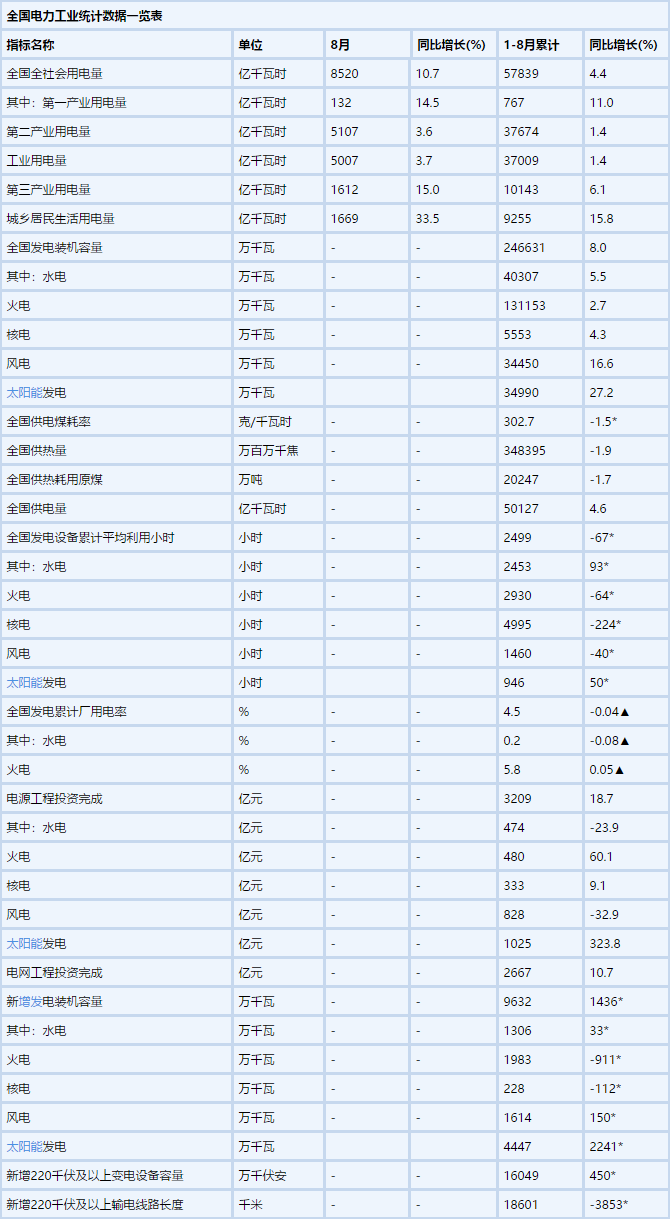

当前电网消纳新能源的能力不足。今年前8个月,我国风电利用率仅为96.4%,低于2023年同期,其中2月份当月风电利用率低至93.7%,反映当前电网消纳新能源的能力不足。不同地区消纳情况存在差异,前8个月西藏、青海、吉林等多地风电利用率低于95%,消纳压力相对较大。

中国风电利用率当月值

资料来源:东莞证券

作为新能源消纳的重要方式,特高压电网受到高度重视。特高压电网是指 1000kV 及以上交流电网或±800kV 及以上直流电网,通常用于远距离、大容量、低损耗地输电,可助力西部地区电量外送。《2024 年能源工作指导意见》提到,重点推进陕北-安徽、甘肃-浙江、蒙西-京津冀、大同-天津南等特高压工程核准开工,加快开展西南、西北、东北、内蒙古等清洁能源基地送出通道前期工作。

未来特高压电网建成投产有助于新能源消纳。根据公开资料,国家电网、南方电网均已明确电网建设相关计划,有序推进电网建设。并且,国家电网与南方电网深化合作,积极推进跨经营区直流输电工程建设,推动有关项目前期工作。未来特高压电网建成投产有助于跨区域远距离输送电能,促进新能源消纳。以国家电网陕北至安徽±800kV 特高压直流输电工程为例,该工程于今年3月开工,计划2025年底陆续建成,建成后每年可从陕西向安徽输送电量超360亿kWh,其中一半以上是新能源电量。

两大电网公司的投资计划

资料来源:东莞证券

2.多重因素促进运营端降本增效

2.1、设备端积极创新研发,有助于运营端降本

近年来风电设备行业积极推进创新研发。我们梳理了 25 家中国风电设备企业的数据,2023 年研发支出总额为85.06亿元,同比增长13.22%。2022年研发支出总额同比略降,主要因为2021年海上风电抢装、设备需求集中释放,导致2021年营业收入及研发支出的基数较大。按占比来看,2023年研发支出总额占营业收入总额的比例为4.47%,同比提升0.13个百分点,2020-2023年该比例持续提升。综合来看,风电设备行业重视研发投入,积极推进创新研发。

2020-2023年风电设备板块研发支出总额及同比增速

资料来源:东莞证券

风机价格呈现下行趋势。伴随着设备端推进创新研发,风机价格呈现下行趋势,根据金风科技数据,全市场风电整机商风电机组月度投标均价已经从2022年1月的2070元/千瓦下降至2024年9月的1475元/千瓦。风机价格变动对风电项目建设成本具有明显影响,根据文献《海上风电建设成本趋势分析及石化行业投资建议》,风电机组(含塔筒)费用占海上风电建设成本的比例达34%。风机价格下行将带动风电项目建设成本下降,从而有助于运营端降本。

全市场风电整机商风电机组月度投标均价(元/千瓦)

资料来源:东莞证券

风机大型化发展。今年年初,三一重能131米陆上风电叶片下线,刷新全球最长陆上风电叶片纪录;5月,明阳智能143米叶片降落到“华标海洋”轮甲板上,刷新全球最长风电叶片纪录,风电叶片长度纪录不断被刷新。同时,单机容量快速提升,今年10月东方电气研制的拥有完全自主知识产权的全球最大的 26 兆瓦级海上风电机组成功下线。随着风电设备行业积极推进创新研发,风电设备技术持续进步,风电叶片长度纪录不断被刷新,单机容量快速提升,呈现风机大型化发展趋势。2020年国内新增装机中,陆上风电机组/海上风电机组的平均单机容量约为 2.6MW/4.9MW。2023 年新增装机中,陆上风机平均单机容量已达5.3MW,海上风电机组平均单机容量超过9.6MW。

2.2、绿证交易市场趋于活跃,助力运营端增效

绿证是可再生能源电量环境属性的证明。绿色电力证书是可再生能源发电企业所发绿色电力的“电子身份证”,1个绿证对应1000kWh可再生能源电量。每一张绿证的产生,表示有1000kWh可再生能源绿色电力已经上网。2022年,国家发改委、国家统计局、国家能源局发布《关于进一步做好新增可再生能源消费不纳入能源消费总量控制有关工作的通知》,明确以绿证作为可再生能源电力消费量认定的基本凭证。因此,绿证是可再生能源电量环境属性的证明,发电企业出售绿证可获得绿色电力的环境价值收益。

我国大力夯实绿证核发和交易基础。2024年初,国家发改委、国家统计局、国家能源局发布《关于加强绿色电力证书与节能降碳政策衔接大力促进非化石能源消费的通知》,提出夯实绿证核发和交易基础、拓展绿证应用场景等一系列举措。国家能源局利用信息化、数字化技术,完成国家绿证核发交易系统核心功能开发,于2024年6月30日上线运行,通过建立一个账户、汇集两类数据、贯通三个环节,提升绿证核发质效。系统已为绿证核发交易主体建立唯一绿证账户 11.2 万余个,汇集可再生能源发电项目建档立卡数据8.3万余条。

绿证核发数量快速增长。2024H1国家能源局核发绿证4.86亿个,同比增长13倍,其中风力发电1.97亿个、常规水电1.02亿个、太阳能发电1.33亿个、生物质发电5435万个、其他可再生能源发电1.65万个;核发补贴项目绿证1.29亿个,核发无补贴项目绿证3.57 亿个。自2017 年实施绿证制度以来,国家能源局累计核发绿证约7.07亿个,其中风力发电3.15亿个、常规水电1.02亿个、太阳能发电2.29亿个、生物质发电6068万个、其他可再生能源发电2万个。

绿证交易市场趋于活跃。2024H1 全国参与绿证市场交易的买方企业和个人主体 3.9 万个,同比增长4倍;交易绿证1.6亿个,同比大幅增长6倍,其中风力发电9539万个,太阳能发电6413万个,生物质发电18.5万个。

随着绿证核发和交易基础的日益夯实,绿证交易市场趋于活跃,有助于发电企业出售绿证并获得环境价值收益。风电运营企业龙源电力公告,2024H1公司申领绿证423万张,开展多笔绿证交易。三峡能源公告,2024H1公司“电、碳、证”绿色权益增收超过1.37亿元,其中,绿电交易结算电量同比增长达57%;绿证交易通过抢抓大宗交易机会,销量创历年新高。

(资料来源:东莞证券《多重因素促进风电运营端良性发展》-发布时间:2024/10/30,平安证券《风电基本面实质性改善,光伏政策预期升温》-发布时间:2024/10/28,德讯证顾研究中心整理时间:2024/10/31

风险提示:终端需求不及预期、市场竞争加剧、上游原材料价格波动。

研究承诺

本报告所采用的数据均来自合法合规渠道,通过合理判断得出结论,独立、客观地出具本报告。承诺遵守国家法律、法规及证券监管机构、行业自律组织的各项规章制度,恪守独立诚信、谨慎客观、勤勉尽职、公正公平的原则,为投资者提供专业服务。

投资评级说明

评级标准

推荐:相对强于市场基准指数收益率5%~15%之间;

中性:相对于市场基准指数收益率介于-5%~ 5%之间;

回避:相对弱于市场基准指数收益率5%以上。

未经允许不得转载:财富在线 » 【行业跟踪】反内卷式恶性竞争,光伏机会迎来拐头