一、核心观点

猪周期反转逻辑持续强化,(1)2024年3月我国能繁存栏降至3992万头,自2022年12月高点已去化9.1%(上轮去化8.5%),本轮去化足以支撑大级别周期反转;(2)2023年9-11月北方非瘟影响传导,2024年猪价淡季不淡,压栏二育滚动入场趋势强化,叠加2024年厄尔尼诺次年南方雨季非瘟或重于常年,猪周期反转逻辑逐月强化;(3)行业资金压力仍大叠加生产节奏影响,当前能繁不具备大幅增产基础支撑周期持续性。

白鸡:供给偏紧贯穿2024全年,猪鸡共振向上双重驱动。白鸡板块受两大逻辑驱动:(1)2022年5-12月祖代种鸡引种缺口已传导至肉鸡端,白羽肉鸡供给偏紧有望贯穿2024全年。(2)伴随猪周期反转猪价上行,猪鸡有望共振向上。

动保:猪周期反转受益,非瘟疫苗打开行业新空间。应急评价有望加速非瘟疫苗落地,头部研发企业充分受益。从上市企业研发路径来看,主要以亚单位为主,并且多为联合科研机构共同研发。

种子:转基因种子扩面提速,头部种企迎发展机遇。转基因种子方面,转基因种子研发难度大、技术门槛高,头部种企优势难以被中小企业超越,随着转基因种子种植扩面提速,未来行业马太效应或将更加显著。传统种子方面,在行业供需趋于平衡的背景下,行业长期呈大品种化、差异化趋势,品种优势或将得到进一步放大,头部种企更有能力提供优质品种,在玉米、水稻种子领域内优势进一步显现。

下文将重点讲述生猪投资逻辑。

二、生猪:猪周期拐点渐近,乘势布局正当时

周期复盘:后非瘟时代猪周期运行呈新特点,猪价淡季不淡周期拐点渐近

本轮周期猪价自高点已下跌 52%,猪价低点高于以往周期系二次育肥托底,猪价磨底期长足以支撑 2024 周期反转。本轮猪周期于 2022 年 10 月达到 28.3 元/公斤的猪价高点,而后周期下行 17 个月至 2023 年 3 月末,期间触底价格 13.6 元/公斤左右,猪价跌幅达 52%。从绝对低点看,本轮周期低点高于以往周期,主要系非瘟影响下散户二次育肥规模提升对猪价形成托底,本轮猪价虽未达前轮周期低点,但猪价持续磨底叠加 52%的跌幅足以支撑 2024 年周期反转。

能繁去化新特点:规模场占比提升导致去化缓慢,非瘟疫情加速周期演变节奏。2017-2023 年我国生猪出栏 TOP20 市占率由 7%提升至 28%,规模场受固定资产投入及生产计划影响产能倾向于增加,即使亏损阶段产能去化同样较为缓慢。据统计局数据,2023M1-2024M3 我国能繁历时 15 个月去化约 9.1%(上轮 2021M6-2022M4历时 11 个月去化约 8.5%)。能繁主动去化缓慢但非瘟疫情加速去化节奏,2023M9-M11 北方非瘟带来能繁较大幅度去化且造成 2024 生猪供给持续偏紧。

养殖结构新特点:非瘟导致散户自繁自养难度加大,行业繁育与育肥分离度提高。非瘟毒株持续变异,弱毒流行导致猪群感染期初难以检测出,检测出已处相对晚期,对生猪养殖防疫提出更高要求,散户防疫水平偏低,猪场非瘟爆发概率大且易导致整场清群。散户为降低养殖风险故减少自繁自养,更倾向于二次育肥或外购仔猪育肥,规模场防疫水平高更多承担种猪繁育工作,行业繁育与育肥分离度提高。行业二次育肥或外购仔猪增多同时也导致猪价受补栏情绪影响阶段性波动变大。

养殖区域新特点:南方养殖难度小由销区变为产区,北方养殖难度大猪价与南方差距缩小。从区域看,北方冬季非瘟严重,南方雨季非瘟严重,北方整体非瘟较南方更严重。非瘟以来,南方地区生猪养殖量及密度持续提升,逐步由生猪销区变为产区,北方生猪养殖难度大,养殖量占全国比重趋势下行。生猪养殖重心向南转移,南北生猪价差趋于收窄,北方甚至阶段性缺猪进而引领猪价上涨。

周期强化:二育、仔猪补栏及非瘟强化周期趋势,生猪供需双驱局面渐成

低增重成本强化压栏二育行为。截至 2024 年 4 月 24 日,全国生猪饲料均价下降至 3.16 元/公斤(2023 年同期 3.46 元/公斤),较 2023 年高点 3.69 元/公斤下降 14%,已跌至 2021 年初水平。本轮二育主流入场体重 80-110kg(假设抓猪均重为 90kg),出栏均重假设为 130kg,阶段料肉比 3,则增重成本不足 10 元/公斤。规模场生猪出栏由 120kg 增至 130kg(料肉比 3.2),假设出栏均价 15 元/公斤,对应头均增收超 40元。低增重成本强化压栏二育行为,但本轮压栏二育滚动入场理性出货,支撑猪价上行同时供给后移压力有限。

二育入场积极、理性出栏且栏位利用率仍低,后市猪价趋势强化动能强劲。市场缺猪叠加低增重成本、低栏位利用率及进入季节性补栏旺期,二次育肥自 2 月末以来入场积极性持续提高。据涌益咨询,2024 年 5 月 1-10 日全国二育销量占实际销量达 5.80%,但因生猪供给偏紧,二育绝对体量或仍低于 2023 年同期。受前期养殖亏损产能去化及非瘟影响,当前行业育肥猪栏舍利用率 43%,仍处较低水平。预计5-7 月二育入场积极性持续提升,驱动猪价趋势上行。

仔猪补栏旺季供给持续偏紧,仔猪价格趋势向上反映猪价乐观预期。受 2023 年9-11 月份北方疫情能繁母猪损失影响,2024 年 2 月以来市场仔猪供给持续偏紧,价格抬升。行业普遍补栏能繁及提高配种率在 2 月春节后,根据损失及生产节奏推算,2024 年 2-7 月仔猪补栏旺季供给持续偏紧。同时仔猪价格抬升体现养户对 2024H2猪价乐观预期,支撑猪价向上。

能繁去化叠加非瘟影响共同支撑周期反转强度。2024 年 3 月我国能繁存栏 3992万头,为 2021 年以来低点,去化幅度及绝对点位均强于上轮周期,2023 年北方非瘟带来 2024H1 猪价淡季不淡,后续南方雨季非瘟或驱动南方地区能繁被动去化及生猪提前损失,能繁去化、非瘟及二育共同支撑周期反转强度。

生猪供给持续偏紧需求边际向好,生猪供需双驱局面渐成,反转逻辑持续强化。展望后市猪价,4-5 月二次育肥持续入场支撑猪价上行,6-8 月冬季仔猪疫病传导贡献季节性涨价,2024 年 8 月后生猪供给将持续收缩且低于 2023 年同期,届时生猪消费边际向好供给持续收缩,形成供需双驱局面,对猪价上涨形成较强支撑,猪周期反转逻辑持续强化。

能繁不具备大幅增产基础,产能慢速恢复支撑周期持续性

生猪亏损收窄仔猪实现盈利,能繁主动去化意愿减弱。截至 3 月末,生猪自繁自养亏损收窄至 61.69 元,外购仔猪育肥已实现盈利,规模厂 15 公斤仔猪出栏价上涨至 708 元/头(成本约 400-450 元/头)。生猪亏损收窄叠加外售仔猪盈利,养户资金压力得到缓解,淘汰母猪价格/生猪价格上行至 70%以上,能繁主动去化意愿大幅减弱。

行业资金压力仍大叠加生产节奏影响,行业当前能繁不具备大幅增产基础。3月以来生猪自繁自养亏损虽收窄但现金流仍在持续消耗,本轮生猪养殖自 2022 年 12月中旬以来陷入亏损已超 15 个月,叠加非瘟前期大肆扩张,猪企资金压力仍大。预计当前行业增加生猪供给优先以减少能繁淘汰及提高已有能繁配种率为主,而后补栏新能繁及后备。同时考虑生产节奏影响,2024 年 4 月补栏能繁或提高配种率对应2025 年 2 月(春节后)消费淡季生猪出栏,因此当前行业能繁不具备大幅提升基础。

2020-2021 年为 GP、GGP 引种高峰,预计 2024 年 8 月后能繁母猪供给收缩。受非瘟影响,2019 年我国能繁母猪损失严重,行业 2020-2021 年大量海外引种原种猪。2021 年 7 月后受行情低迷影响,行业引种大幅收缩且进行高淘高补。假设 GP、GGP 年淘汰率 50%,则高峰期所引原种猪于 2023 年 7 月基本已淘汰,其对能繁母猪供给根据新批次祖代配种推算,最早 2024 年 7 月后能繁母猪供给趋于收缩,支撑周期上行。

非瘟影响及母猪淘汰率下降或导致 2024 年母猪生产性能下降。据微猪科技,2023 年我国全年满负荷正常生产猪场 PSY 达 22.67,环比保持提升,但我国全群 PSY下降至 20.09(2022 年 21.13),全群 PSY 下降主要系非瘟导致各阶段猪群损失并对母猪生产节奏产生影响,且对 2024 年整体生产性能持续产生影响。2024 年 3 月以来猪价淡季不淡,行业母猪淘汰率下降或导致母猪平均胎次上升而生产性能下降,母猪生产性能下降进一步放缓产能恢复节奏。

行业后备母猪补栏谨慎,产能慢速恢复支撑周期持续性。截至 2024 年 3 月末,我国 50 公斤二元后备母猪价格 1574 元/头,低于 2021 年以来同期,当前补栏后备母猪对应 2025 年 6 月生猪出栏,后备母猪价格平稳体现行业受资金、非瘟及猪价预期影响补栏母猪仍谨慎。同时考虑补栏能繁到生猪出栏存在生产滞后传导,2024 年猪周期反转强度及猪价高度有强支撑。

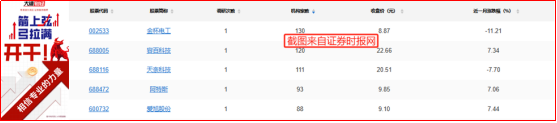

三、反转阶段优选高成长低成本标的,周期拐点渐近重点布局正当时

反转阶段优选高成长低成本标的,周期拐点渐近重点布局正当时。当前时点生猪板块已切换至周期反转逻辑,周期反转阶段关注成本持续改善的高成长标的华统股份、巨星农牧;其次关注出栏体量大养殖成本低的龙头标的牧原股份、温氏股份;关注低位安全标的唐人神、天康生物。生猪板块估值中枢抬升,逐步进入加速上行阶段,重点布局正当时。

资料来源:开源证券《农林牧渔行业投资策略:猪周期拐点渐近,养殖链全面受益》2024/06/01,德讯证顾研究中心整理。德讯证顾整理时间:2024/06/02。

风险提示:宏观经济下行,产能扩张超预期,行业竞争加剧等。(7)

未经允许不得转载:财富在线 » 大消费行业系列报告——农林牧渔